Bem-vindos a mais uma edição do “O HODLER”, o melhor lugar para você que está querendo ficar por dentro de tudo que acontece no mercado.

Nos últimos dias o Bitcoin caiu forte. As manchetes ficaram barulhentas, o humor virou medo e muita gente correu para gritar “topo”.

Mas quando você ignora o preço e olha o que realmente importa — os fundamentos on-chain — a história muda completamente.

A verdade é simples: O preço caiu.

Os fundamentos ficaram ainda mais saudáveis. Vamos direto ao ponto. Vamos para mais um Hodleeeeer!

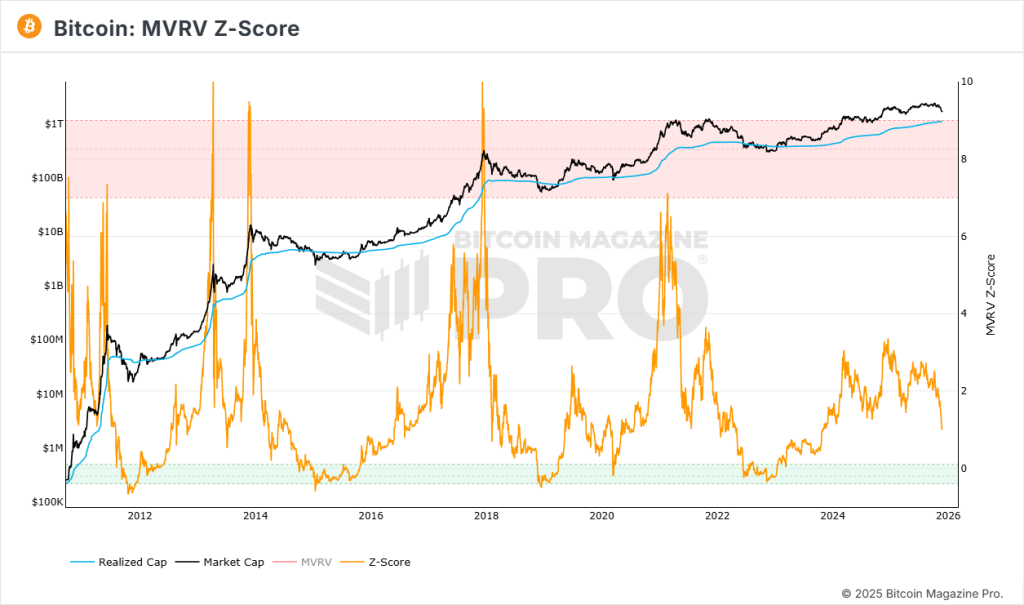

MVRV Z-Score: o Bitcoin não está caro

O primeiro sinal disso está no MVRV Z-Score. Esse indicador mostra o quanto o mercado está negociando acima ou abaixo do preço que as pessoas realmente pagaram pelos seus bitcoins. Ele é um termômetro puro de sobrevalorização ou subvalorização. Antes da queda, o MVRV estava esticado, mas longe da zona de bolha.

Com o movimento recente, ele despencou para uma região neutra e muito mais saudável. Isso significa que o mercado realizou lucros e limpou o excesso. — algo essencial para qualquer ciclo continuar. Em outras palavras: o Bitcoin hoje está menos arriscado do que estava quando estava mais caro.

- O mercado realizou lucros.

- O preço saiu do “aquecido”.

- Não estamos em zona de bolha.

Resumo: o Bitcoin está muito mais barato que antes da queda — não mais arriscado.

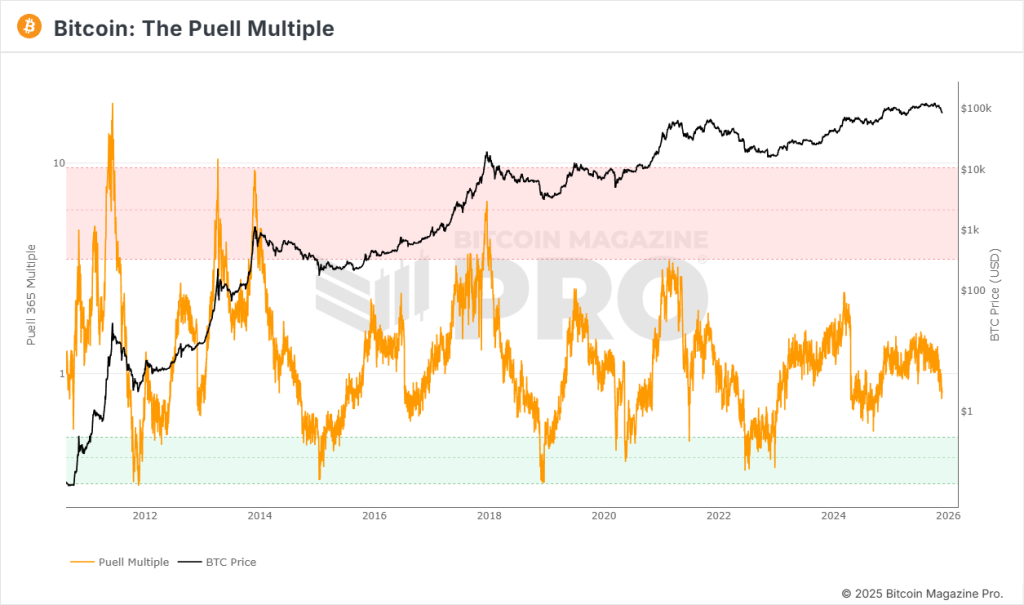

Puell Multiple: mineradores sob pressão → oferta menor

O mesmo vale para o Puell Multiple, que mede a pressão de venda dos mineradores. Quando ele cai, como caiu agora, significa que os mineradores estão sob aperto e vendendo menos. Isso reduz a oferta no mercado — e, historicamente, todos os grandes movimentos de alta do Bitcoin começaram exatamente nesses momentos de aperto.

Minerador não é especulador; ele vende porque precisa. Quando a remuneração cai, a oferta diminui, e isso sempre prepara o terreno para novas pernadas de preço no futuro.

Toda grande alta começou depois que o Puell caiu assim.

Resumo: menos oferta, mais escassez, fundamento forte.

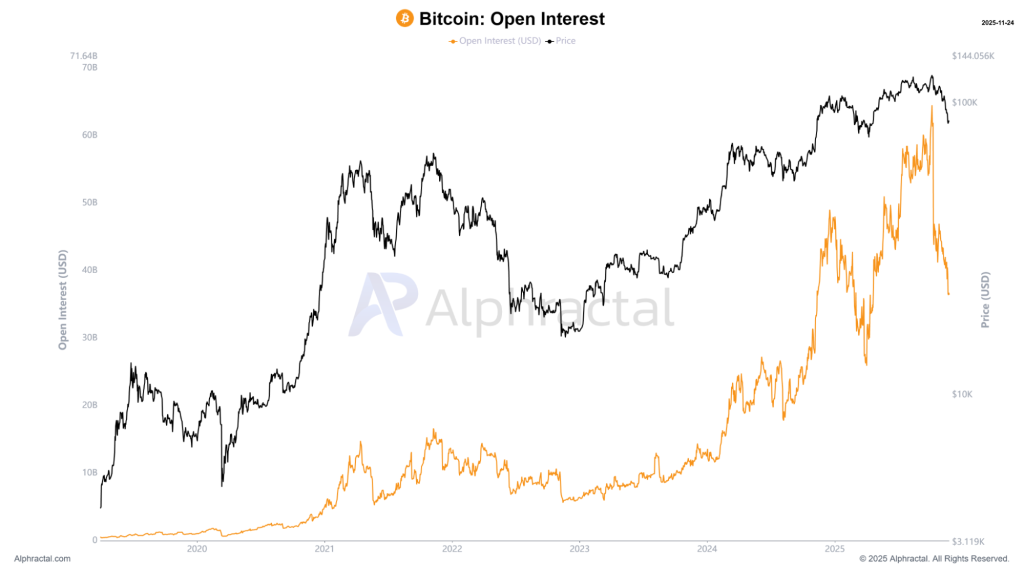

Open Interest: a queda foi da alavancagem, não do fundamento

Outro ponto crucial é o Open Interest, que desabou junto com o preço. Essa é uma das chaves para entender o que realmente aconteceu. A queda não foi consequência de uma mudança nos fundamentos, nem de uma fuga institucional.

Foi uma liquidação massiva de alavancagem. Traders longados demais, confiantes demais e expostos demais foram evaporados em segundos. Isso é doloroso — mas é saudável. Mercados não conseguem subir com alavancagem estourada. Eles precisam limpar o excesso para permitir novos movimentos estruturais. Foi exatamente isso que aconteceu agora.

- long alavancado morrendo,

- limpeza de excesso,

- especulador sendo tirado à força.

Não foi fuga institucional. Não foi colapso de fundamentos.

Resumo: é reset saudável, não topo estrutural.

Fear & Greed: o humor virou medo extremo

O sentimento também mostra isso com clareza. O índice de Fear & Greed despencou para a zona de “medo extremo”. E sempre que isso aconteceu no passado — seja em 2020, 2021 ou 2022 — estamos falando de regiões que marcaram fundos locais extremamente lucrativos para quem comprou. O humor do mercado muda mais rápido do que os fundamentos. E hoje estamos novamente naquele momento em que o medo amplia a narrativa, mas não altera a realidade de longo prazo.

- 2020 → fundo

- 2021 → fundo

- 2022 → fundo

Resumo: emocionalmente, estamos mais próximos de oportunidade do que de risco.

Baleias: houve saída no curto prazo — mas não fuga

Quando você olha o movimento mais recente das baleias, vê três comportamentos completamente diferentes acontecendo ao mesmo tempo — e isso é extremamente revelador sobre a estrutura do mercado neste momento.

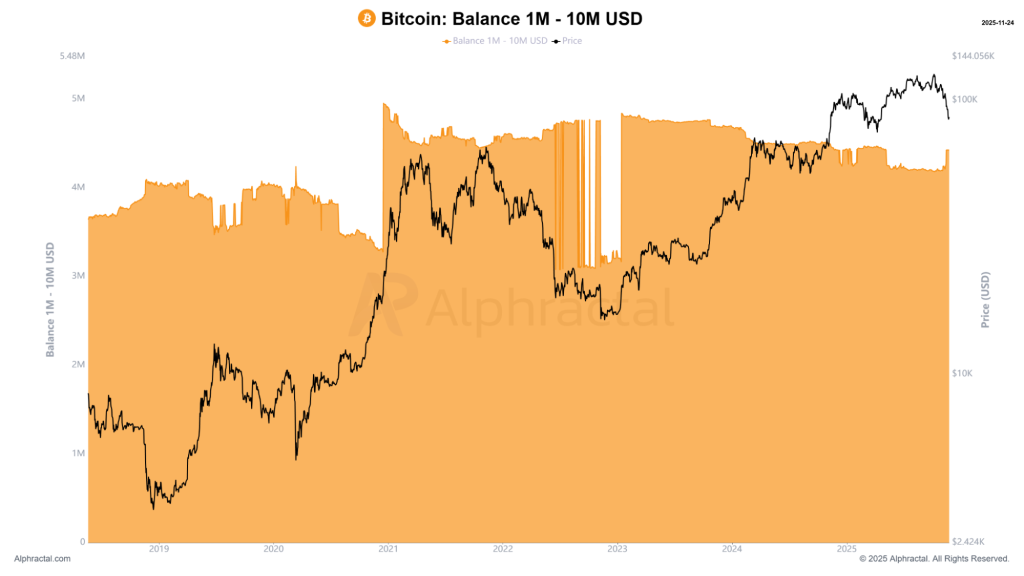

A primeira coisa que chama atenção é o grupo das baleias entre 1 e 10 milhões de dólares, que voltou a comprar depois da queda. Esse é o grupo que costuma ter o timing mais eficiente: vende força, recompra fraqueza. E agora, logo após a liquidação, são justamente eles que aparecem absorvendo oferta. Esse fluxo indica que essas baleias viram preço “barato” no curto prazo e começaram a montar posição novamente. Não é uma compra agressiva, mas é consistente — e isso importa muito porque é o grupo que costuma montar posição no meio do pânico.

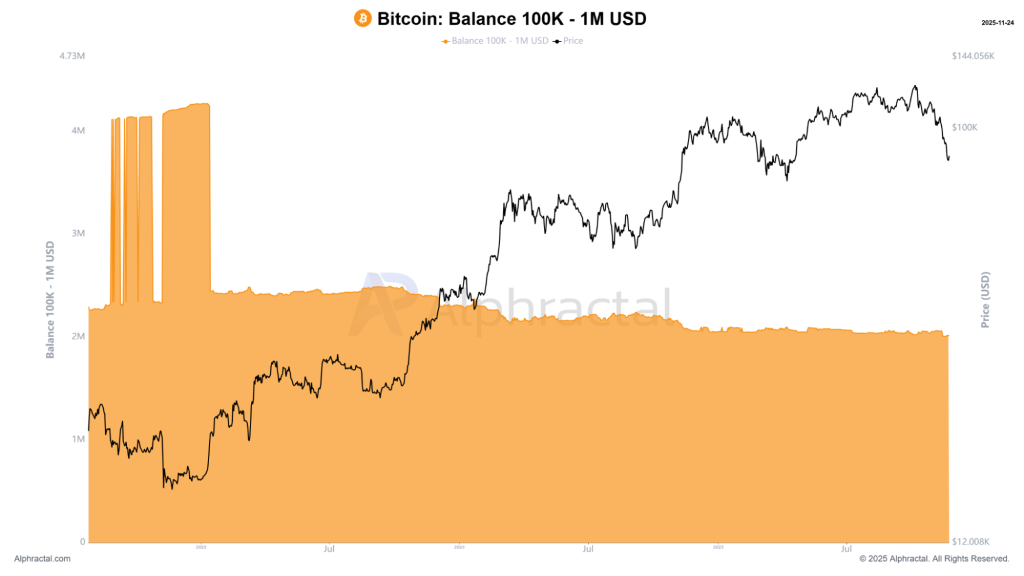

Na faixa anterior, a de 100 mil a 1 milhão de dólares, o comportamento é completamente diferente: não estão fazendo nada. Não compram, não vendem.

Permanecem estáveis. Esse é o grupo mais “varejo sofisticado”, normalmente composto por investidores de alta renda, early crypto adopters, traders profissionais e pequenos fundos. O fato de estarem parados mostra que este grupo ainda está indeciso: não está vendo motivo para comprar com convicção, mas também não está com medo o suficiente para vender. Em ciclos anteriores, esse grupo só se mexe depois que o mercado mostra uma direção clara. Eles sempre reagem, não antecipam.

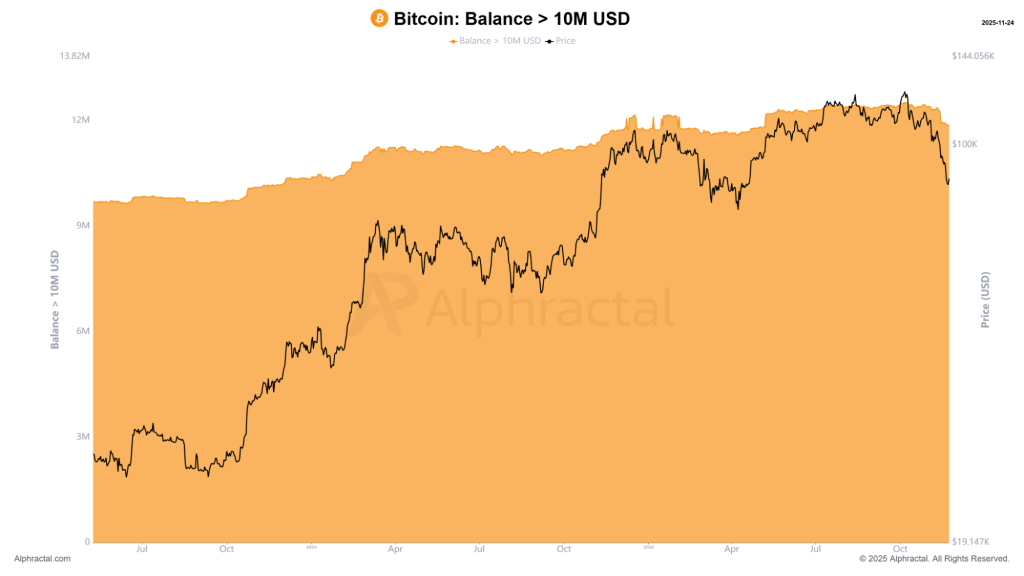

E aí vem a parte mais interessante: as baleias acima de 10 milhões de dólares — as realmente grandes — continuam vendendo. Não é um despejo, não é fuga, não é pânico. Mas há saída constante. Isso indica três coisas:

- elas estão realizando lucro,

- estão reduzindo exposição após o topo recente,

- provavelmente estão reequilibrando portfólios institucionais.

Esse comportamento é típico de grandes fundos, tesourarias e players institucionais que não operam emocionalmente, não compram no pânico e não fazem reposições rápidas. Eles vendem quando o mercado ainda está em patamares altos para proteger retorno e reduzir volatilidade.

Quando você junta os três fluxos, a leitura do momento fica muito clara:

O dinheiro que compra primeiro (1–10M) está voltando.

O dinheiro que hesita (100K–1M) está observando.

O dinheiro que protege (10M+) está realizando.

Isso cria um retrato muito fiel do estágio atual do mercado: não é euforia, não é capitulação, é redistribuição.

As baleias médias compram porque enxergam oportunidade no curto prazo. As baleias gigantes vendem porque veem a chance de realizar lucro sem destruir o mercado. E quem está no meio simplesmente espera o próximo movimento para tomar uma decisão.

Esse tipo de divergência entre faixas — uma comprando, outra neutra e outra vendendo — costuma acontecer exatamente depois de grandes movimentos e antes do mercado decidir a próxima perna. É uma fotografia de transição, não de tendência encerrada.

Repetindo a história?

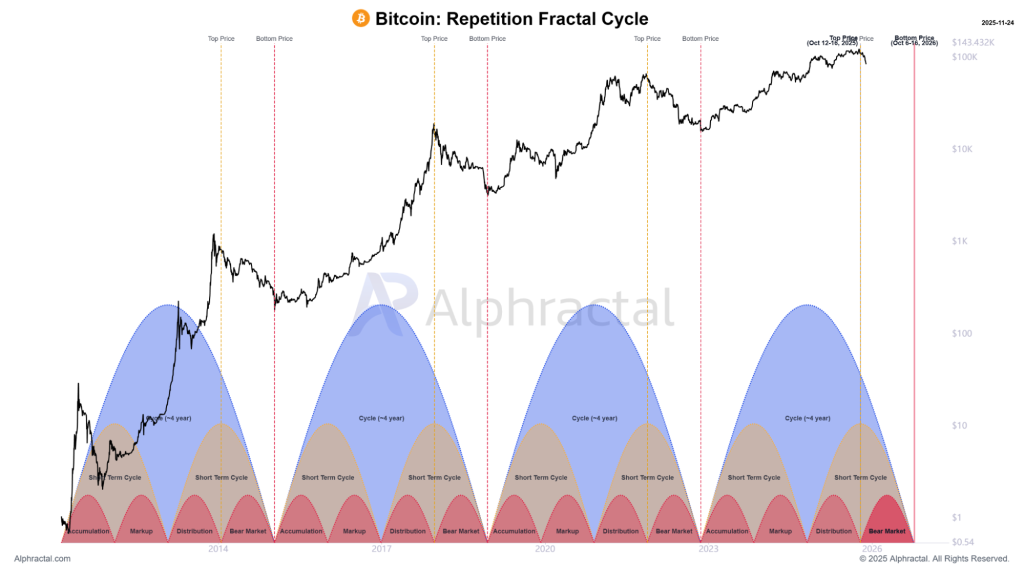

Quando você amarra tudo isso com o fractal do ciclo, a leitura fica ainda mais clara. O padrão atual é praticamente idêntico ao que vimos em 2013, 2017 e 2021. Topo local, correção violenta, reset de indicadores, medo extremo… e depois uma nova onda de alta antes do bear market definitivo. Esse movimento intermediário — essa “respirada” no meio do ciclo — é um comportamento clássico do Bitcoin. Não tem nada fora do padrão. Pelo contrário: está absolutamente dentro da normalidade.

⚠️ Gostou?

Tecnicamente, o preço voltou exatamente para as zonas de demanda que você havia marcado. As médias longas continuam sustentando o movimento. O RSI mergulhou em sobrevenda. E o volume da queda tem cara de capitulação de curto prazo, não de reversão estrutural.

No fim das contas, quando você une tudo — mineração, alavancagem, sentimento, comportamento das baleias, indicador de ciclo e estrutura técnica — o quadro é claro: o que caiu foi o preço, não o fundamento.

O mercado tirou os excessos, limpou a alavancagem, assustou o varejo e resetou os indicadores. Agora o Bitcoin está mais saudável do que estava antes da queda.

A queda assusta quem olha o preço. A oportunidade aparece para quem olha os fundamentos.

Fique atento às próximas edições de “O HODLER” para acompanhar as novidades do mercado e se manter informado sobre as tendências e oportunidades no mundo das criptomoedas.

Se quiser me acompanhar, estou no Twitter e Instagram sempre analisando mercado e tendo alguns insights.

Até a próxima edição!