Para quem tinha dúvida de que o Bitcoin (BTC) estava iniciando sua bull-run, a última semana cravou essa tendência. A criptomoeda avançou rapidamente seu preço, chegando muito próximo de suas máximas históricas. Essa velocidade foi apoiada pela compra intensa dos ETFs à vista nos Estados Unidos. Porém, colocou o mercado ainda mais em um nível de sobrecompra, que pode exigir uma boa dose de correção ou lateralidade no curto prazo, antes de vermos a renovação histórica.

Processo acelerado

Como costumo comentar aqui no Satoshi Call, o halving do Bitcoin, historicamente, é um gatilho importante para o início de um novo ciclo de alta. Estimado para abril, o evento deste ano está um pouquinho diferente do habitual.

Não é comum que o BTC esteja tão próximo de sua última máxima histórica em períodos pré-halving, ainda mais nos meses que antecedem o evento técnico. Para se ter uma ideia, o fechamento de fevereiro terminou com ganhos de 43,71% – quase US$ 20 mil de valorização, e uma máxima de US$ 64 mil, antes os US$ 69 mil do último all-time high.

Isso mostra que este ciclo está com elementos extras, que não só fortalecem, mas também aceleram o processo de alta do Bitcoin. E, claro, isso passa muito pela grande adoção do ativo pelos ETFs.

Acumulação absurda

A narrativa de que os ETFs de Bitcoin à vista nos Estados Unidos balançaram o mercado vem se confirmando. Logo no primeiro dia de negociação, foram comprados mais de US$ 2,2 bilhões de fundos. Na semana passada, o recorde foi batido, com mais de US$ 2,6 bilhões em operações, em um único dia.

A participação institucional nos ETFs é gritante, e o desejo de compra e acumulação levou os principais nove fundos de BTC a ultrapassarem os 303 mil Bitcoins sob gestão. Para se ter uma ideia, a maior carteira da criptomoeda, hoje, possui 248 mil BTCs.

Varejo ainda em espera

Apesar da compra massiva dos ETFs de Bitcoin, o mercado varejista parece cauteloso. Afinal, as opções da criptomoeda seguem sendo negociadas em nível de neutralidade.

Este comportamento, porém, não é visto no mercado de futuros. Por lá, o setor atingiu US$ 23,4 bilhões em posições abertas, contra US$ 24 bilhões registrados na última máxima histórica, em novembro de 2021. A taxa de financiamento também está bem acima dos 0,01% de um ambiente neutro – em alguns casos, ela chega a 0,1%. Isso tem aumentado a especulação sobre o preço do ativo, podendo ocasionar cascatas de liquidação no curto prazo, e, consequentemente, oscilações bruscas no mercado.

Para os investidores de spot, o comportamento é um pouco mais agressivo, em relação à baixa intenção de vendas. Os dados on-chain apontam que o saldo de Bitcoin das exchanges é cada vez menor. Só na última sexta-feira, foram retirados mais de US$ 2,3 bilhões na criptomoeda das corretoras, no ritmo mais rápido dos últimos cinco anos.

Gráfico do Bitcoin

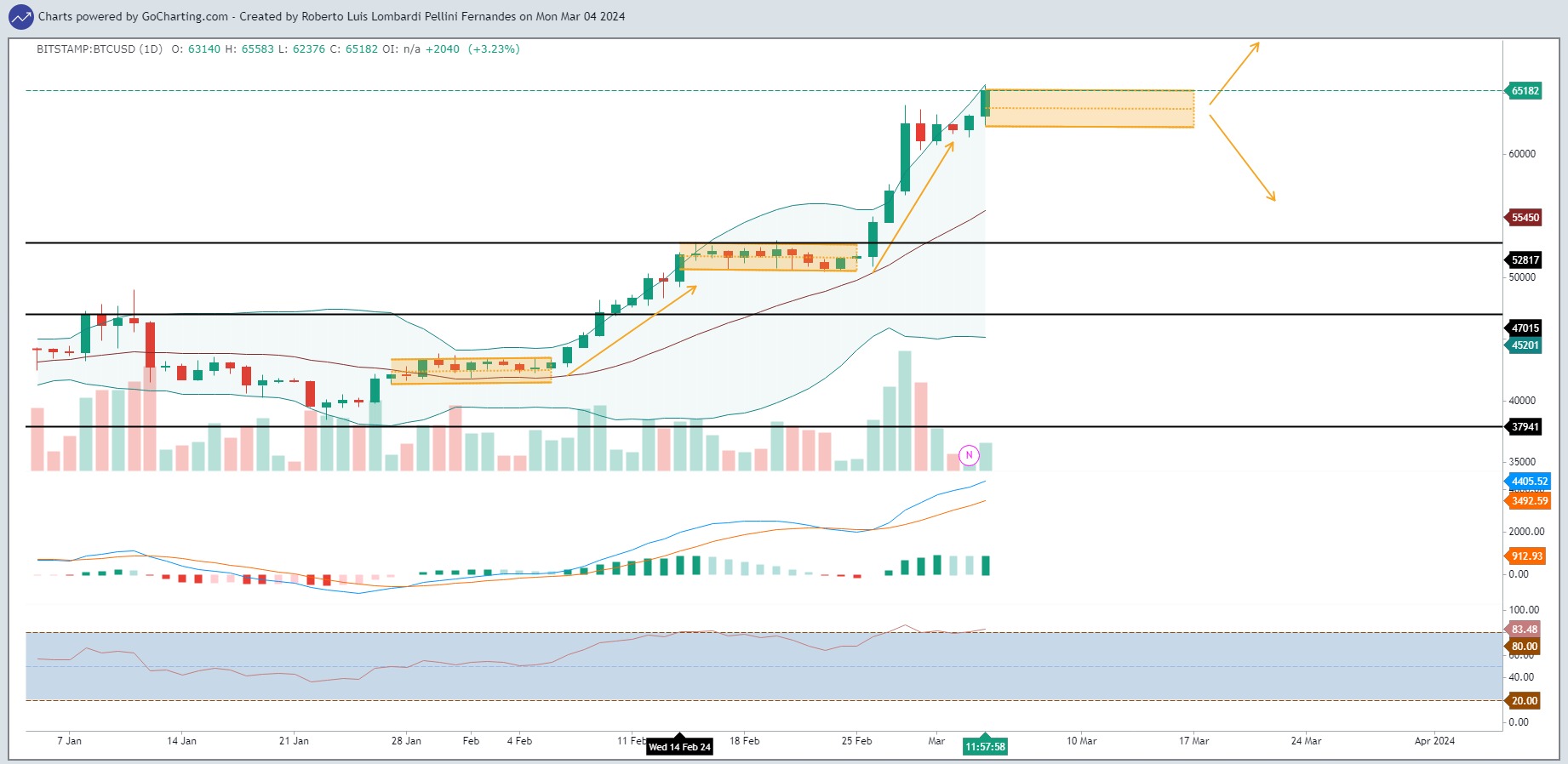

Ao olhar para o comportamento do gráfico do Bitcoin no tempo diário, podemos dizer que a situação é, no mínimo, “esticada”. Mas antes disso, é importante destacar que há uma repetição interessante dentro dos candles, em que o mercado aponta um movimento lateral por alguns dias, até disparar o preço.

GoCharting, em 04/03/2024, às 9h01min.

Este padrão faz sentido se aliarmos a leitura junto com outros indicadores técnicos. O MACD está com suas linhas cruzadas para cima ainda, mostrando uma forte dominância dos bulls. Entretanto, o Índice de Força Relativa (RSI), está acima dos 83 pontos, o que indica um mercado bem sobrecomprado.

Este último indicador, inclusive, costuma ser o sinal de que correções ou pelo menos uma lateralidade está por vir. Afinal, nenhum mercado consegue subir em linha reta. Pelo menos não de forma saudável.

Semana agitada

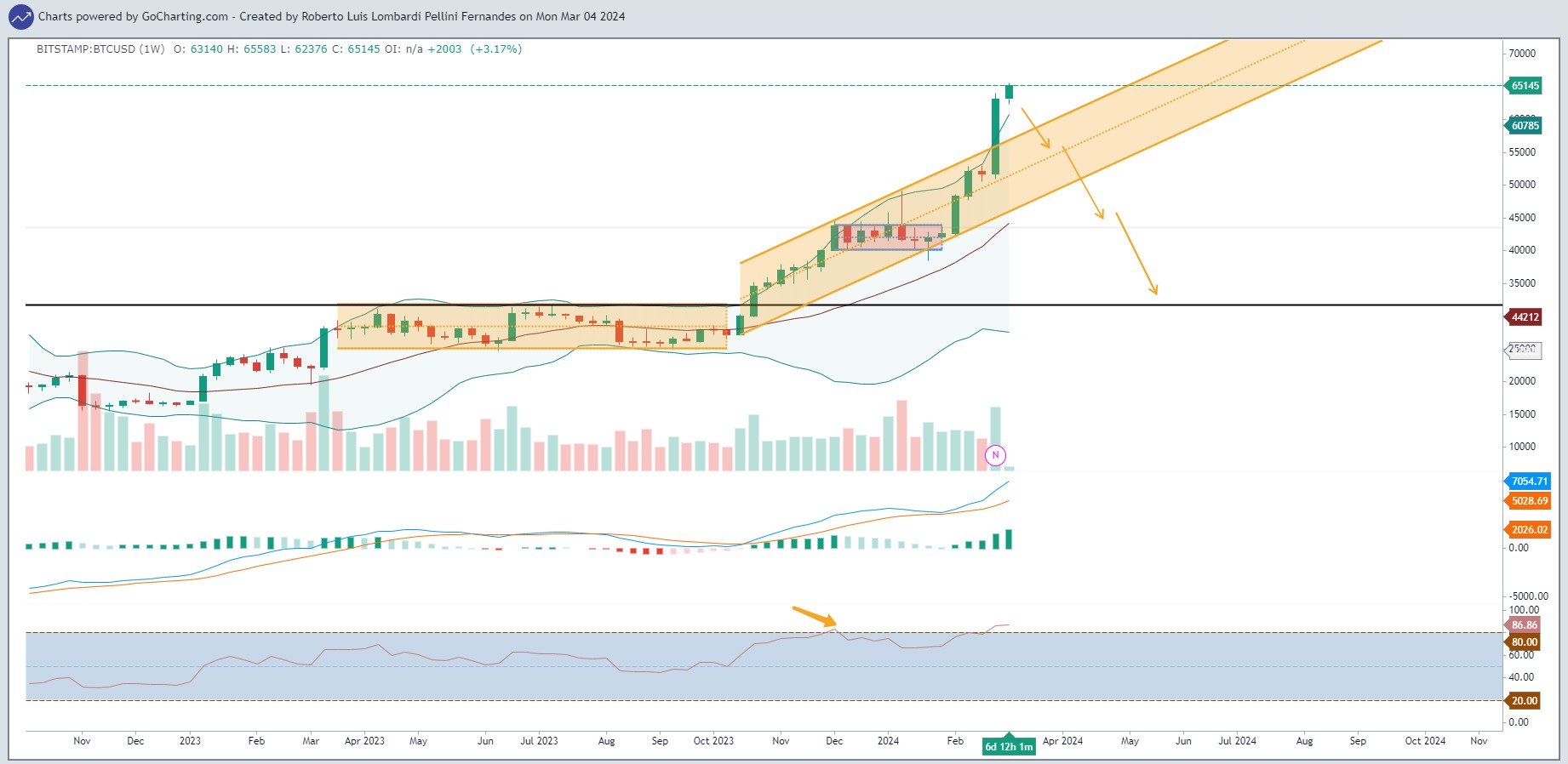

No gráfico semanal do Bitcoin, a situação é bem semelhante. Após um período de lateralização, o mercado abriu um novo canal de alta, que foi rompido na semana passada – encerrado no último domingo. Com uma subida expressiva, os indicadores adjacentes também se “esticaram”.

GoCharting, em 04/03/2024, às 9h.

O MACD permanece com suas linhas cruzadas para cima, o que é um sinal positivo aos bulls. Entretanto, o RSI avançou novamente para cima dos 80 pontos. Como observado na seta laranja no gráfico do RSI, o mercado lateralizou (caixa azul), o que ajudou a reajustar os indicadores. Já as setas laranjas sobre os candles indicam possíveis níveis de suporte, caso os investidores optem por realizar lucros de suas posições de forma mais acentuada.

Precificando o Federal Reserve

Os vários indícios que os membros do Federal Reserve já haviam colocado o mercado na certeza de que um corte de juros não viria na reunião de março. Porém, os dados econômicos levantaram a possibilidade de que, quem sabe, em junho, os formuladores de política monetária revejam suas posições.

Os pedidos de seguro-desemprego aumentaram recentemente. Mesmo que abaixo do esperado, isso dá ânimo para quem espera que o mercado de trabalho passe por uma desaceleração. Já o índice de preços de bens de consumo (PCE) apontou uma alta de 2,4%. Porém, ele veio dentro do esperado pelos analistas, o que manteve as perspectivas “positivas”.

Por fim, o Produto Interno Bruto (PIB) dos Estados Unidos foi revisado para cima, com alta de 3,2%, em 2023. Aqui, entretanto, o indicador veio abaixo do esperado. Assim, com a inflação “controlada” e a economia desacelerando um pouco, não seria loucura imaginar um corte de juros no meio do ano para manter ambos os segmentos nos trilhos.

Sempre nesse vai e volta

Depois de registrar um bom desempenho econômico, a Zona do Euro voltou a sua situação de divergência. O índice de sentimento econômico que mede como a confiança dos setores de serviços, industrial e consumo recuaram para 95,4 pontos. Isto mostra que ainda há muita cautela sobre o caminho que a recuperação do bloco está seguindo.

A inflação também não vem ajudando muito. As prévias dos preços ao consumidor (CPI) até apontaram uma desaceleração na perspectiva anual. Porém, elas vieram mais fortes do que o esperado, mostrando que a pressão inflacionária segue em jogo.

Parte disso, segundo a presidente do Banco Central Europeu (BCE), Christine Lagarde, pode estar vindo dos salários que permanecem relativamente elevados na região. Como consequência, o BCE precisaria manter o aperto monetário por mais tempo. Porém, vale dizer também que a inflação gerada pelos lucros das empresas diminuiu bastante, o que pode compensar essa diferença nos trabalhos.

Decidam-se vocês dois

Na China, os dados econômicos podem ser, algumas vezes, confusos. Afinal, lá você tem a versão “oficial” e a versão da Caixin/S&P Global. E, nem sempre, essas informações convergem.

Fato é que o Índice Gerente de Compras, na versão oficial, veio acima dos 50 pontos, mostrando a expansão da economia. Porém, há uma exceção! O setor industrial teve um leve recuo de 49,2 para 49,1, indicando que o setor está em um território de retração.

Entretanto, a visão da Caixin sugere um cenário diferente. A indústria teria subido de 50,8 para 50,9, mirando expansão e recuperação forte da economia local. Fato é que os setores de desenvolvimento estão oscilantes e não subindo de forma igualitária, o que vai acabar exigindo uma boa atenção do governo chinês para liberar novos estímulos à economia.

Conclusão

A semana do Bitcoin começa com boa parte do mercado tentando – ou pelo menos deveria estar tentando – localizar para onde esta tendência de preços vai parar. Afinal, muitos indicadores técnicos estão avançados, mostrando que a sobrecompra é intensa.

Em compensação, o mercado de criptomoedas atual é extremamente mais maduro do que o visto em 2021. E com os ETFs de Bitcoin à vista nos Estados Unidos simplesmente dominando as ações – inclusive se comparados aos papéis tradicionais. Isso tem acelerado o processo de ciclo de alta para muito antes do que estamos acostumados a ver no pré-halving.

A realidade é que é importante dosar bem a euforia e cautela. Afinal, o mercado está, sim, em alta. Isto é inegável. Porém, entender que correções são naturais, ainda mais depois de uma disparada de 43%, é fundamental para não ser pego de surpresa.