Proof-of-Stake: O que é e diferenças para o Bitcoin

Proof-of-Stake (PoS) é um protocolo técnico, que se tornou um dos mais famosos modelos de verificação de informações dentro de uma blockchain, por apresentar uma possível solução ao grande gasto energético de redes como o Bitcoin (BTC).

Apesar de diversas plataformas já aplicarem este “algoritmo de consenso”, a tecnologia ganhou destaque mesmo após a segunda maior blockchain do mundo, Ethereum (ETH), introduzir a metodologia em seus processamento de dados.

Com essa proposta de eficiência e sustentabilidade intrínseca, o que é, como funciona e o que diferencia o Proof-of-Stake do Proof-of-Work, método presente no Bitcoin.

O que é Proof-of-Stake (PoS)?

Proof-of-Stake é um algoritmo de consenso. Ele é um processo técnico baseado em códigos de computador que, a partir de uma análise conjunta dos participantes daquele sistema, consegue garantir que uma informação seja verdadeira pela maioria dos “votantes”.

“Os nodes – nós – presentes em uma blockchain depositam um valor pré-determinado da criptomoeda nativa, como o ETH, para realizar a verificação e classificar os dados como verídicos.

Esta é uma forma de o validador mostrar que vai trabalhar para manter a rede segura e, caso tente alguma ação fraudulenta, a blockchain pode recolher esses tokens e distribuir aos outros participantes.

Em contrapartida, se o validador das informações trabalhar de forma adequada e honesta, ele será recompensado com mais tokens nativos, em um processo conhecido como staking de criptomoedas.

O que é Algoritmo de Consenso?

Como comentado acima, Proof-of-Stake é um algoritmo de consenso. E para que o restante da leitura deste texto fique ainda mais fácil, vale a gente dar dois passos atrás para explicar o que é esse aspecto computacional.

Em sistemas distribuídos, como as blockchains, é essencial que todos os participantes concordem sobre a validade de uma transação ou a ordem em que as transações ocorrem. Neste caso, os algoritmos de consenso são protocolos responsáveis por garantir que a rede do sistema chegue a um acordo comum, mesmo na presença de operadores mal-intencionados.

Problema dos Generais Bizantinos

Para trazer um exemplo mais prático sobre esta situação, há um clássico modelo presente em teorias de computação e sistemas distribuídos que consegue ilustrar bem a dificuldade em se alcançar o consenso em um ambiente onde os participantes podem falhar ou agir de maneira mal-intencionada. Neste caso, estamos falando do “Problema dos Generais Bizantinos”.

Por isso, imagine um grupo de generais bizantinos que cercam uma cidade inimiga. Primeiramente, eles precisam decidir coletivamente se atacam ou recuam do local. Além disso, é crucial que a decisão seja unânime, uma vez que um ataque parcial seria desastroso. Dessa forma, para comunicar suas decisões, os generais optam por enviar mensageiros entre si.

A complicação dessa decisão surge quando consideramos que alguns generais podem ser traidores e, assim, seriam capazes de enviar mensagens falsas para confundir suas tropas. Então, como os generais leais podem chegar a um consenso para garantir que todos tomem a mesma decisão, mesmo quando alguns generais estão tentando sabotar o plano?

Desafios dos Generais Bizantinos

No cenário descrito acima, o sentimento do exército é de dúvida e desconfiança. Por isso, os desafios são diversos, como vemos a seguir:

- Corte de comunicação: Alguém pode capturar ou matar os mensageiros, fazendo com que algumas mensagens nunca sejam entregues

- Traição: Alguns generais podem agir de má fé, enviando mensagens contraditórias para diferentes generais, tentando implantar a discórdia e impedir um consenso.

- Unanimidade: Necessidade em chegar a um consenso completo entre todos os generais para que o ataque ou recuo sejam mais efetivos.

Os problemas enfrentados pelas blockchains e sistemas distribuídos é semelhante ao dos Generais Bizantinos. Os nodes de uma blockchain – equivalentes aos generais – precisam concordar sobre a validade e a ordem das transações. Com isso, assim como os generais traidores, alguns nós podem agir de má fé ou serem comprometidos.

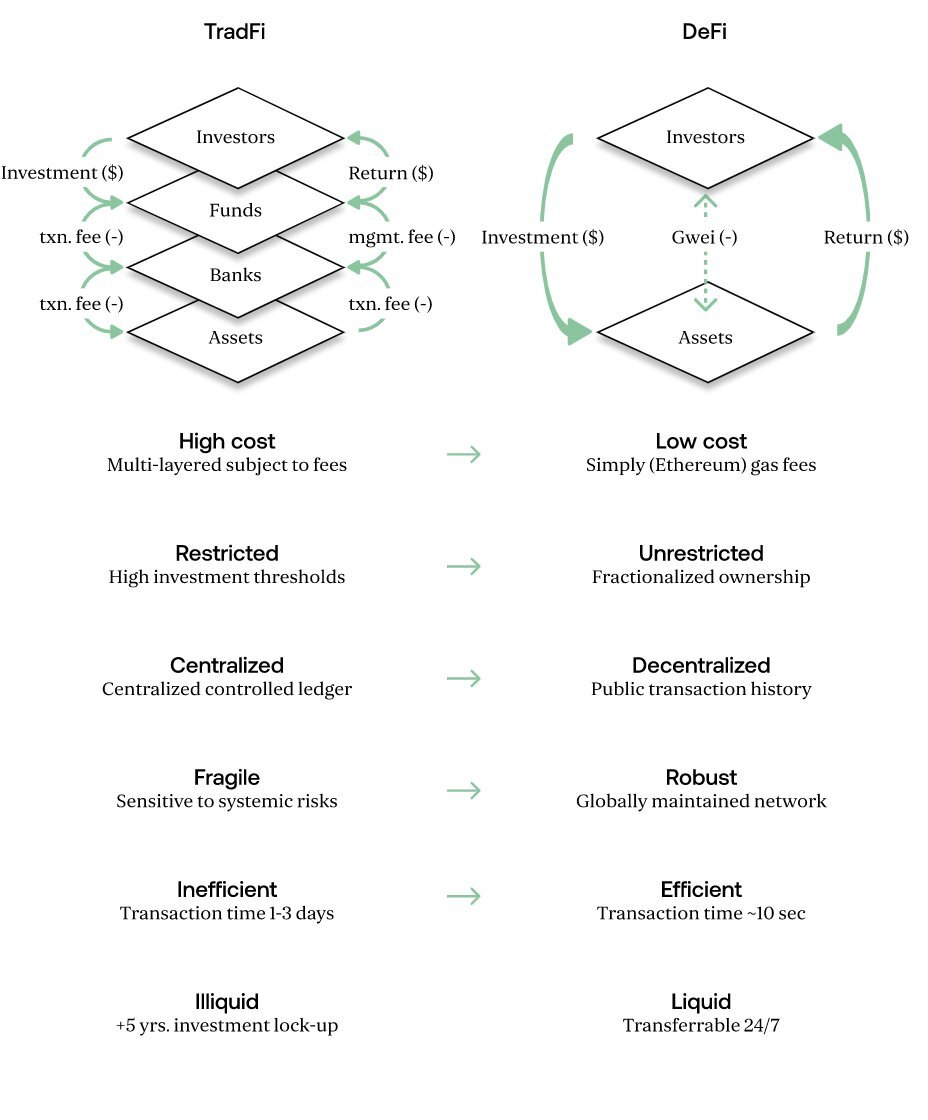

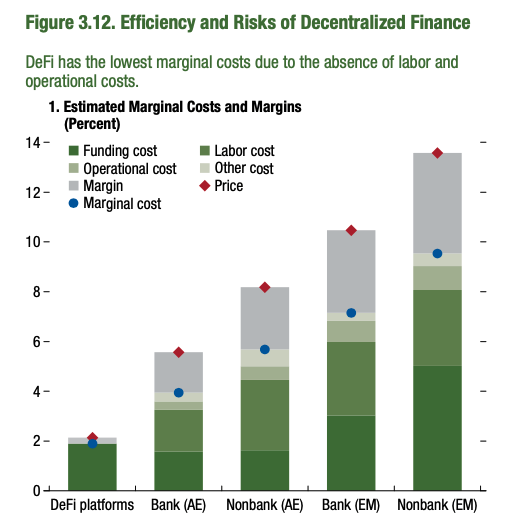

Proof-of-Stake vs Proof-of-Work

Os algoritmos de consenso são soluções para resolver o problema dos generais bizantinos. Esses códigos e metodologias computacionais acarretam características distintas. Proof-of-Stake (PoS) e Proof-of-Work (PoW) são os dois processos mais conhecidos e, claro, possuem suas diferenças.

- Proof-of-Stake: Os nós são escolhidos para validar transações com base na quantidade de moeda que “apostam” ou mantêm como garantia. Este modelo é considerado um dos mais eficientes em termos energéticos

- Proof-of-Work: Algoritmo de Consenso utilizado pelo Bitcoin e várias outras criptomoedas. Os generais (nodes) resolvem problemas matemáticos complexos para validar transações e criar novos blocos. A segurança é garantida pela quantidade significativa de poder computacional necessária para alterar ou influenciar os dados de uma blockchain.

História e evolução do Proof-of-Stake

O PoS foi proposto pela primeira vez em 2011 como uma solução para os problemas de escalabilidade e consumo de energia do PoW. Desde então, várias criptomoedas adotaram este algoritmo de consenso, mas cada uma com suas próprias implementações e características.

Com o tempo, o Proof-of-Stake evoluiu de simples sistemas de “apostas” para modelos mais sofisticados, como o Delegated Proof-of-Stake (DPoS). Nele, os detentores de moedas votam em um número limitado de “delegados” para validar transações em seu nome.

Vantagens do Proof-of-Stake

A principal vantagem do Proof-of-Stakes é sua eficiência energética. Ao eliminar a necessidade de poder computacional intensivo, o método reduz significativamente o consumo de eletricidade. Isso torna as redes mais ecológicas e reduz os custos associados à mineração.

Além disso, o PoS oferece maior segurança contra ataques de 51%, pois um atacante precisaria possuir a maioria das moedas para comprometer a rede. Já a recompensa aos validadores por “apostar” seus tokens incentiva a participação ativa na rede e a manutenção de moedas, o que pode levar a uma maior estabilidade de preços.

Desafios e Críticas ao Proof-of-Stake

Apesar das vantagens acima, o PoS não está isento de críticas. Por isso, uma das principais preocupações deste modelo é a potencial centralização da rede. Afinal, os detentores de grandes quantidades de moedas têm mais chances de validar blocos e, como resultado, concentrar o poder em um pequeno grupo.

Além disso, o Proof-of-Stake pode ser vulnerável a certos ataques, como o “Nothing at Stake”, em que os validadores podem ser incentivados a validar múltiplas versões da blockchain. Entretanto, muitas dessas preocupações estão sendo abordadas através de inovações e melhorias contínuas no protocolo PoS.

Criptomoedas que utilizam Proof-of-Stake

Diversas criptomoedas adotaram o Proof-of-Stake como seu mecanismo de consenso principal. Ethereum, uma das maiores blockchains do mundo, adotou a metodologia recentemente, após a atualização Ethereum 2.0. Cardano (ADA), Tezos (XTZ) e Polkadot (DOT) também utilizam variações deste algoritmo.

Leia também: Atualização The Merge do Ethereum

Para os investidores, o staking de criptomoedas pode ser uma forma atrativa de ganhar recompensas passivas, enquanto contribuem para a segurança e eficiência da rede.

O Futuro do Proof-of-Stake

Com a crescente conscientização sobre as mudanças climáticas e a necessidade de soluções de blockchain mais sustentáveis, o Proof-of-Stake está bem posicionado para desempenhar um papel crucial no futuro das criptomoedas.

À medida que a tecnologia se desenvolve, é provável que vejamos ainda mais inovações, como mecanismos de consenso híbridos que combinam elementos do PoW e PoS.

Investindo em Proof-of-Stake

Staking de criptomoedas é uma alternativa de investimento para quem quer ampliar a participação no mercado de moedas digitais.

Os principais tokens Proof-of-Stake estão disponíveis para compra e venda na Foxbit Exchange e também para a realização de staking na Foxbit Earn.

Aproveite a oportunidade da tecnologia para acumular mais criptomoedas e aumentar a segurança das blockchains.