O que é USDT e como comprar a stablecoin do dólar?

-

- O que é USDT?

- História da stablecoin

- Como o USDT funciona

- Reservas auditadas da Tether

- Diferenças entre USDT X USDC

- Relevância deste token para o mercado de criptomoedas

- Regulação da stablecoin no Brasil

- Onde comprar Tether

O que é USDT?

USDT é uma stablecoin lastreada no dólar. Em outras palavras, isso quer dizer que o token foi projetado para ter o mesmo valor que a moeda norte-americana. Para garantir essa equivalência, cada USDT emitido exige que a empresa se comprometa a ter o US$ 1 correspondente depositado em sua reserva – de preferência auditada. Graças a essa paridade de 1:1 entre unidades de criptomoedas em circulação e valores em reserva, a stablecoin fica garantida, com o compromisso de manutenção da distribuição correta pelo seu emissor. Assim, a Tether estabeleceu uma conexão valiosa entre o universo das moedas digitais e o das moedas fiduciárias.Leia também: O que são stablecoins?

Como funciona o Tether?

Lançado em 2014, Tether é uma das primeiras stablecoins desenvolvidas a ganhar destaque no mercado de criptomoedas. A empresa opera emitindo os tokens USDT, em resposta aos depósitos em dólar. Então, como comentado acima, a cada novo dólar depositado na reserva, uma nova unidade de USDT é emitida e disponibilizada em circulação para ser negociada nas principais plataformas e exchanges de criptomoedas. Por outro lado, quando um usuário deseja trocar seus tokens USDT por dólares tradicionais, essas stablecoins são “destruídas” ou “queimadas” na blockchain ao serem enviadas para uma carteira USDT inacessível.Saiba mais: Como ocorre a queima de criptomoedas?

Este procedimento é o que mantém a paridade com a moeda norte-americana intacta.A história do Theter

Originalmente lançado na rede do Bitcoin, através do protocolo Omni Layer, o Tether expandiu-se ao longo dos anos para outras blockchains. Assim, também é possível transacionar USDT a partir de várias redes, como:- Ethereum

- Avalanche

- Polygon

- Cosmos

- Tron

- EOS

- Liquid

- Algorand

Tether e as reservas auditadas

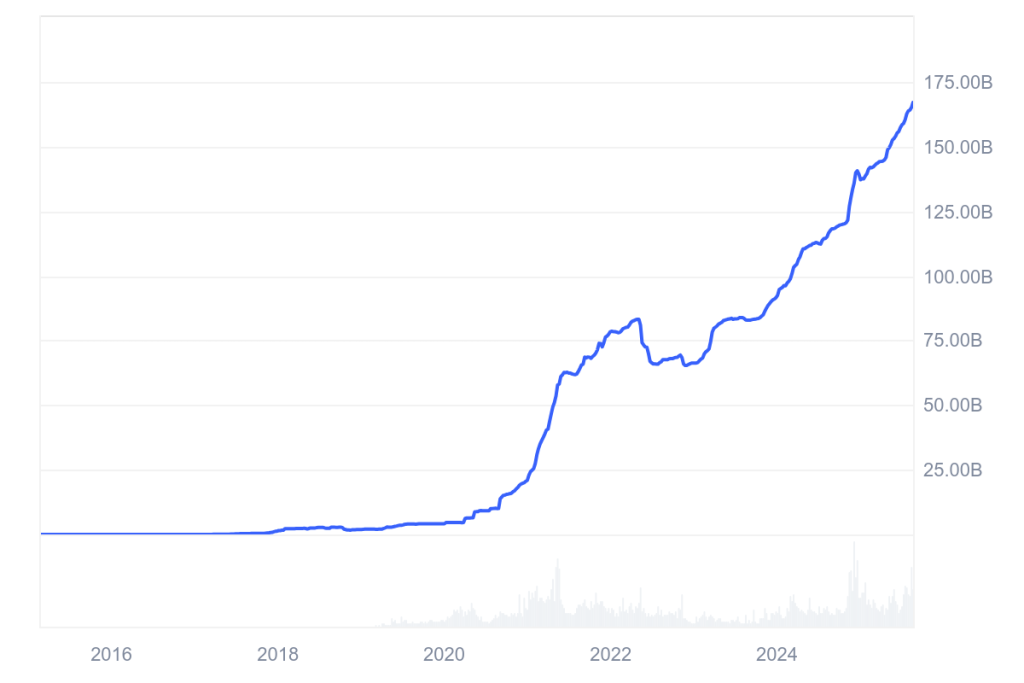

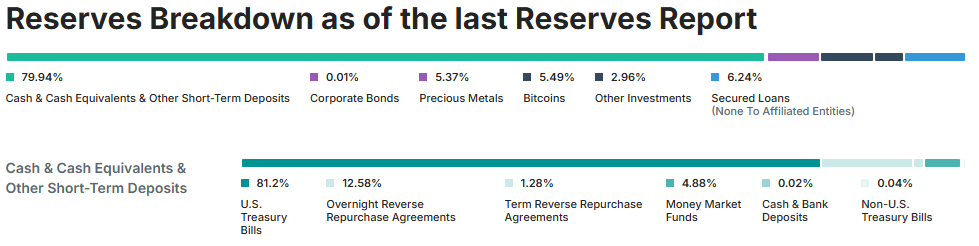

No papel, a estrutura de uma stablecoin é bastante simples. Porém, o mercado funciona à base de confiança. Afinal, não basta dizer que um token é pareado com o dólar. É preciso provar isso. Neste caso, a Tether mantém um acesso aberto à forma como o lastro do USDT e suas reservas estão auditadas. Assim, os 162,5 bilhões de tokens USDT estão lastreados da seguinte forma:- 79,94%: Dinheiro, equivalentes ou depósitos de curto prazo acessíveis

- 6,24%: Empréstimos garantidos (nenhum para entidades afiliadas)

- 5,49%: Bitcoin

- 5,37%: Metais preciosos

- 2,96%: Outros investimentos

- 0,01%: Títulos de empresas

- 81,2%: Letras do Tesouro dos Estados Unidos

- 12,58%: Acordos recompra de reserva durante a noite

- 4,88%: Fundos do mercado monetário

- 1,28%: Acordos de recompra de reserva de prazo

- 0,04%: Letras do Tesouro não-americanas

- 0,02%: Dinheiro e depósitos bancários

Fonte: Tether Transparency, em 20/08/2025, às 15h03min.

‘Depeg’ da USDT

Apesar de você já saber o que é USDT, há uma palavra que pode acompanhar essa importante sigla: Depeg. Esse termo se refere à perda de paridade de um ativo. Neste caso, se um 1 USDT obrigatoriamente deve valer US$ 1, valores acima ou abaixo disso mostram que houve um “depeg” entre o ativo e seu lastro.Terra USD

Para exemplificar, talvez o caso mais conhecido de “depeg” tenha sido o da extinta Terra USD (UST). Desenvolvida em 2022 pelo grupo da blockchain Terra, a criptomoeda sofreu uma forte disparidade sobre seu lastro, após falhas graves no algoritmo e na liquidez do ativo. Com isso, o token caiu de US$ 0,99 para US$ 0,68. Ou seja, uma “desvalorização” de quase 47%. Não à toa, a situação ficou conhecida mundialmente, o CEO da plataforma foi investigado, e o protocolo simplesmente faliu, já que ninguém mais confiava nele.

Não à toa, a situação ficou conhecida mundialmente, o CEO da plataforma foi investigado, e o protocolo simplesmente faliu, já que ninguém mais confiava nele.

Depeg da USDT

Além disso, a própria USDT já sofreu com depeg no passado. Entretanto, as movimentações foram extremamente mais suaves. Em 2017, o token derrapou de US$ 1 para US$ 0,92. Pouco tempo depois se recuperou e buscou um topo de US$ 1,03. Porém, desde agosto de 2020, a USDT encontrou uma forte estabilidade. Apesar dessa volatilidade poder gerar algum lucro para os investidores, este não é o propósito de uma stablecoin.

Apesar dessa volatilidade poder gerar algum lucro para os investidores, este não é o propósito de uma stablecoin.

Tether equilibra volatilidade do mercado de criptomoedas

O Tether é muito mais do que uma simples representação digital do dólar norte-americano. Ele tem uma atuação extremamente importante que “regula” parte da volatilidade intensa presente no mercado de criptomoedas. Para ficar mais claro este papel, imagine um cenário em que está acontecendo uma negociação de Bitcoin por Ethereum (BTC/ETH).- Você vende BTC para comprar ETH

- ETH se valoriza em 10%

- Você deseja obter lucro e vender seu ETH para comprar mais BTC.

- Enquanto a operação está sendo processada, o Bitcoin recua em 15%.

USDT X USDC

A USDT é, de fato, a stablecoin lastreada no dólar mais valiosa do mercado atualmente. Porém, há concorrência neste setor, o que pode dificultar a escolha do investidor. Neste caso, estamos falando da USDC. Apesar de ambas serem confiáveis e receberem o aval do mercado como stablecoins, elas apresentam algumas diferenças, como:- Emissão: A USDT é emitida pela empresa Tether desde 2014. Já a USDC surgiu quatro anos depois, sendo controlada pela Circle.

- Auditorias: Os atestados de reservas cambiais da USDT são realizados pela própria Tether, o que gera algumas críticas do mercado. Enquanto isso, a USDC se baseia em atestados (não auditorias) da Grant Thornton, uma consultoria de contabilidade, o que mitiga os receios, mas não os resolvem.

- Capitalização: A USDT domina o mercado de stablecoin, sendo a maior do setor e a quarta mais valiosa entre todas as criptomoedas, segundo do CoinMarketCap. Já a USDC ocupa a sétima colocação, ficando cerca de 2,5x abaixo da “rival”.

- Reputação: Mesmo com uma certa desconfiança em relação à USDT, a stablecoin é uma das mais utilizadas do mundo, sendo porta de entrada e saída para novas criptomoedas. Por outro lado, a USDC ganhou tração na sua adoção, após levantar mais de US$ 1 bilhão em um IPO nos Estados Unidos.

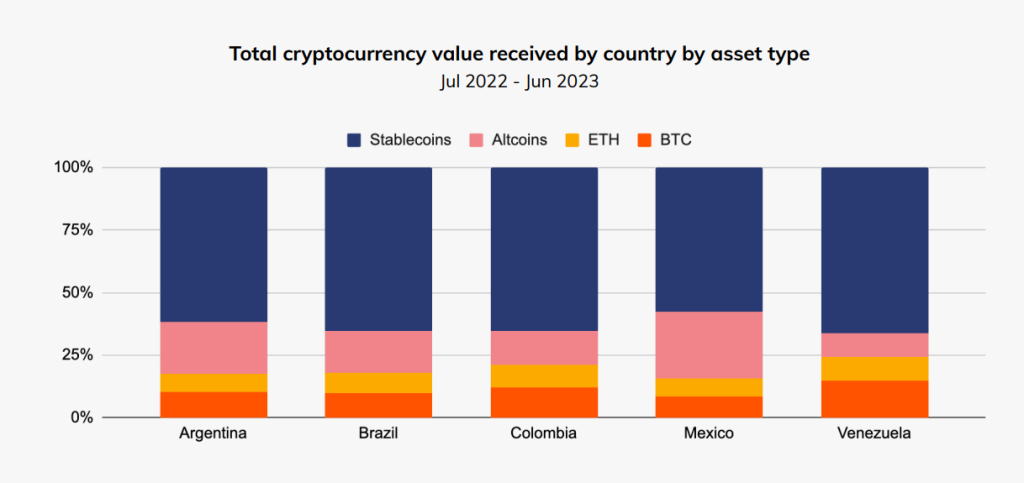

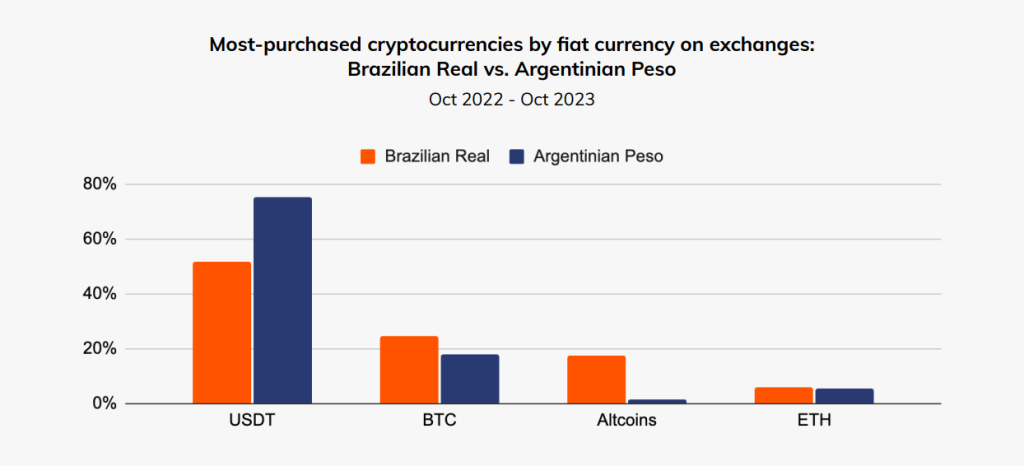

USDT no Brasil

Todas essas características técnicas e mercadológicas colocaram o Tether em evidência no mundo todo. E a popularidade da stablecoin também chegou no Brasil, sendo, agora, a criptomoeda mais utilizada no país.

Vantagens da USDT

Atualmente sendo a stablecoin mais dominante do mercado, o Tether oferece uma série de vantagens significativas para traders, investidores e usuários em geral. A seguir, estão algumas das vantagens mais notáveis do Tether:- Estabilidade de Preço: Ao contrário de outras criptomoedas como Bitcoin (BTC) e Ethereum (ETH), que são conhecidas por sua volatilidade, o Tether mantém uma paridade próxima de 1:1 com o dólar americano. Isso oferece uma zona de segurança para os investidores durante os períodos de volatilidade mais acentuada do mercado, entre outros benefícios.

- Liquidez elevada: O Tether é amplamente aceito e negociado em quase todas as principais exchanges de criptomoedas. Sua alta liquidez facilita a entrada e saída rápida do mercado.

- Transações rápidas, baratas e globais: Transferir USDT entre carteiras ou exchanges é geralmente mais rápido e mais barato do que transferir moedas fiduciárias tradicionais. Ele também é um token usado globalmente sem as limitações e taxas associadas às conversões de moeda tornando-o interessante para operações e remessas internacionais por pessoas físicas e jurídicas.

- Hedging e arbitragem: Traders e investidores usam o Tether como uma ferramenta de hedging para proteger seus investimentos durante quedas de mercado e até mesmo para a criação de reservas em dólar. Além disso, a estabilidade do Tether o torna factível para oportunidades de arbitragem entre diferentes exchanges.

- Gateway para o mundo cripto: Para muitos novos usuários, comprar Tether é o primeiro passo para entrar no mundo das criptomoedas. Ele serve como uma ponte entre o mundo fiduciário e o mundo cripto.

- Transparência e Segurança: Embora tenha havido controvérsias, a empresa por trás do Tether tem se esforçado para aumentar a transparência, fornecendo relatórios regulares sobre suas reservas.

Desafios do Tether

Apesar de sua popularidade e utilidade no mercado de criptomoedas, o Tether não está isento de controvérsias e desafios. Aqui estão algumas das principais questões que surgiram em relação ao USDT:Questões de mercado

Reservas e auditorias: Primeiramente, uma das maiores controvérsias em torno do Tether é a questão de suas reservas. A empresa afirma que cada USDT é lastreado 1:1 por dólares americanos, mas houve momentos em que o mercado questionou essa afirmação. Adicionalmente, a ausência de auditorias regulares e transparentes por empresas reconhecidas gerou dúvidas sobre a real situação das reservas do Tether. Manipulação de Preços do Bitcoin: Em um estudo de 2018, pesquisadores da Universidade do Texas apontaram que o Tether poderia estar influenciando o preço do Bitcoin, especialmente durante a alta histórica de 2017. Por isso, eles sugeriram que novos Tethers eram emitidos sem o devido lastro e utilizados para adquirir Bitcoin, elevando seu preço de forma artificial. Concorrência Crescente: Além disso, com a ascensão de outras stablecoins, como USDC, DAI e BUSD, o Tether tem o desafio de manter sua liderança no mercado.Questões regulatórias

Mudança na Garantia de Lastro: No ano seguinte, em 2019, o site do Tether atualizou suas informações, indicando que o USDT poderia ser lastreado não apenas por dólares americanos, mas também por “equivalentes em caixa e outros ativos e recebíveis de empréstimos feitos pela Tether a terceiros”. Esta mudança, embora visasse aprimorar a transparência, gerou novas preocupações sobre o verdadeiro lastro do Tether. Desafios Regulatórios: Assim como outras criptomoedas, o Tether enfrenta desafios regulatórios em diversas regiões. Esta sua natureza de stablecoin lastreada em moeda fiduciária atraiu a atenção de reguladores, que expressaram preocupações com lavagem de dinheiro, evasão fiscal e estabilidade financeira. Em resumo, estas controvérsias e desafios ilustram a complexidade do cenário em que o Tether atua. Assim, mesmo que continue sendo uma peça-chave no mercado de criptomoedas, é vital que investidores e usuários estejam informados sobre os riscos associados ao seu uso.Tether: Gráfico, Cotação e Preço hoje

O Bitcoin segue sendo o grande ativo do mercado de criptomoedas. Entretanto, as condições especiais da USDT a colocam com pouco mais de 4,4% de dominância de todo o setor. Seu concorrente, USDC, por exemplo, possui “apenas” 1,78%.